-

Załączniki bezpieczeństwa

Załczniki do produktuZałączniki dotyczące bezpieczeństwa produktu zawierają informacje o opakowaniu produktu i mogą dostarczać kluczowych informacji dotyczących bezpieczeństwa konkretnego produktu

-

Informacje o producencie

Informacje o producencieInformacje dotyczące produktu obejmują adres i powiązane dane producenta produktu.Wydawnictwo C.H.Beck Sp. z o.o.Bonifraterska 17Warszawa,00-203Polska

-

Osoba odpowiedzialna w UE

Osoba odpowiedzialna w UEPodmiot gospodarczy z siedzibą w UE zapewniający zgodność produktu z wymaganymi przepisami.Wydawnictwo C.H.Beck Sp. z o.o.Bonifraterska 17Warszawa,00-203Polska

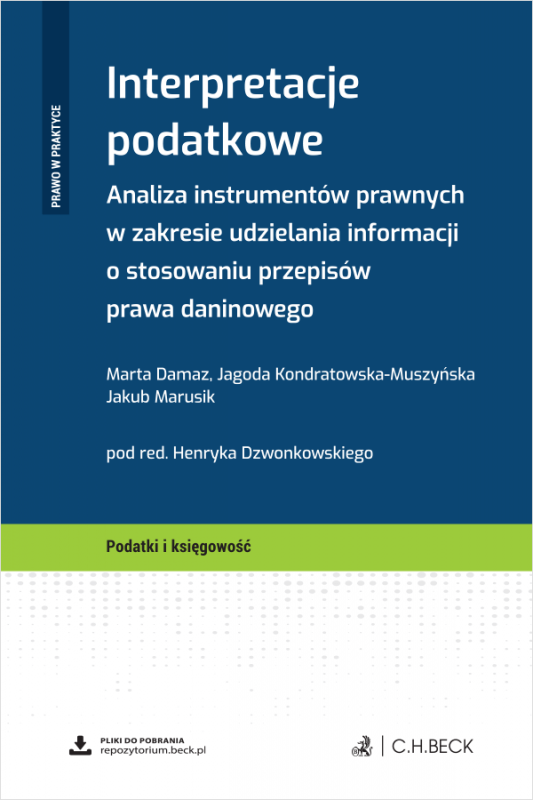

Celem książki jest przedstawienie wszelkich dostępnych instrumentów prawnych w zakresie udzielania informacji o stosowaniu przepisów prawa daninowego, których zastosowanie pozwoli na uzyskanie maksymalnej ochrony prawnej przed niewłaściwą interpretacją przepisów. Do takich instrumentów omówionych w książce należą: interpretacje podatkowe i składkowe, opinie zabezpieczające, opinie o stosowaniu preferencji, objaśnienia podatkowe, umowa o współdziałanie i porozumienia podatkowe oraz inwestycyjne, wiążące informacje stawkowe, akcyzowe, o pochodzeniu towaru oraz taryfowe.

Publikacja uwzględnia wszystkie ostatnie nowelizacje w prawie podatkowym związane z tą tematyką, w tym zmiany wprowadzone od 1.7.2023 r. przez pakiet SLIM VAT 3, czyli konsolidację wydawania wiążących informacji stawkowych (WIS), akcyzowych (WIA), taryfowych (WIT) oraz o pochodzeniu (WIP) – poprzez wyznaczenie Dyrektora KIS jako organu właściwego do wydawania wszystkich wskazanych powyżej wiążących informacji w ramach I instancji oraz rozpatrywania spraw odwoławczych w ramach II instancji.

Warto również pamiętać, że Polski Ład od 1.1.2022 r. wprowadził instytucję porozumienia inwestycyjnego. Celem nowych przepisów było umożliwienie zawarcia przez zagranicznego lub polskiego inwestora z polskim ministrem finansów, działającym na zasadzie „jednego okienka", kompleksowej umowy w sprawie określenia najistotniejszych skutków podatkowych planowanej lub rozpoczętej inwestycji na terytorium Polski. Deklarowanym ustawowo celem tej instytucji była realizacja zasady pewności prawa podatkowego oraz zapewnienie jednolitej i spójnej wykładni przepisów prawa podatkowego.

Do książki dołączone są liczne, przykładowo wypełnione, wzory dokumentów.

Dzięki publikacji dowiesz się:

- jakie są dostępne rodzaje instrumentów prawnych w zakresie uzyskania informacji o zastosowaniu przepisów prawa podatkowego;

- jakie jest umiejscowienie interpretacji podatkowych w systemie źródeł prawa;

- jakie gwarancje przysługują adresatom interpretacji podatkowych oraz jakie są ich ograniczenia;

- jaki podmiot i w jakiej sprawie może wszcząć postępowanie interpretacyjne;

- jaka jest procedura wydawania przez organy podatkowe potwierdzenia o właściwym stosowaniu przepisów podatkowych przy zastosowaniu każdego z możliwych instrumentów prawnych;

- czy istnieje hierarchia ważności interpretacji podatkowych;

- kiedy będzie miała miejsce tzw. interpretacja milcząca;

- jaki jest zakres kompetencji dyrektora KAS, dyrektora KIS i samorządowych organów podatkowych w zakresie zmiany, uchylenia i stwierdzenia wygaśnięcia wydanej interpretacji;

- na czym polega sądowa kontrola interpretacji przepisów prawa podatkowego;

- jakie są elementy konieczne wniosku o wydanie interpretacji indywidualnej;

- jak sformułować wniosek o wydanie interpretacji podatkowej, aby nie został on odrzucony i aby ponieść najniższe koszty za wydanie takiej interpretacji;

- jak prawidłowo formułować we wniosku stan faktyczny lub opis zdarzenia przyszłego, aby organy podatkowe nie mogły zakwestionować w przyszłości wartości ochronnej interpretacji;

- jaka jest zależność między treścią wniosku o wydanie interpretacji indywidualnej a treścią samej interpretacji podatkowej;

- jakie są opłaty za uzyskanie pisma zabezpieczającego przed niewłaściwym stosowaniem prawa podatkowego i jakie są możliwości ich obniżenia, aby uzyskać maksymalnie pozytywny rezultat;

- w jakim stopniu wydana interpretacja podatkowa wiąże organy podatkowe i nie pozwala im zakwestionować przyjętych przez podatnika rozwiązań;

- jaki jest zakres ochrony wynikającej z zastosowania się do treści objaśnień podatkowych i utrwalonej praktyki interpretacyjnej;

- jakie są terminy na wydanie interpretacji chroniącej podatnika przed niewłaściwym zastosowaniem przepisów podatkowych;

- czy interpretacje, opinie, wiążące informacje i inne pisma wydawane przez organy podatkowe mają ograniczenia czasowe, np. czy chronią tylko w wyznaczonym okresie;

- kiedy wniosek o wydanie interpretacji podatkowej może pozostać bez rozpatrzenia;

- kiedy może nastąpić odmowa wydania interpretacji indywidualnej;

- jakie są elementy konieczne wniosku o wydanie interpretacji ogólnej;

- jakie są utrudnienia ze strony organu interpretacyjnego w zakresie możliwości uzyskania ostatecznej interpretacji podatkowej;

- jakie są nieprawidłowości w stosowaniu przez organ interpretacyjny przepisów regulujących proces wydawania pism;

- jaka jest ścieżka odwoławcza od niekorzystnej dla podatnika interpretacji przepisów prawa podatkowego;

- jak przygotować skargę do wojewódzkiego sądu administracyjnego i wezwanie do usunięcia naruszenia prawa oraz w jakich sytuacjach można ją złożyć;

- jak wykorzystać instytucję interpretacji ogólnej i objaśnienia podatkowe, aby uzyskać maksymalną ochronę prawną;

- w jakim zakresie wytyczne do działania organów podatkowych i organów administracji skarbowej wydawane przez Ministerstwo Finansów chronią podatnika przed niewłaściwą interpretacją prawa;

- jaki jest zakres stosowania opinii zabezpieczającej i kiedy warto z niej korzystać;

- jaki jest charakter prawny i zakres stosowania porozumienia inwestycyjnego oraz kiedy warto z niego skorzystać;

- jakie są możliwości uzyskania interpretacji ochronnych w sprawach dotyczących przepisów o ubezpieczeniach społecznych;

- jak uzyskać wiążące interpretacje stosowania przepisów prawa celnego, akcyzowego oraz stawek VAT;

- na czym polega opinia o stosowaniu preferencji (WHT) w obszarze PIT i CIT;

- jakie są kluczowe reguły umowy o współdziałanie oraz korzyści związane z jej wdrożeniem;

- jakie są podstawowe warunki zawarcia porozumienia podatkowego i korzyści tej formuły współpracy z organami podatkowymi.

Książka jest przeznaczona dla doradców podatkowych, adwokatów, radców prawnych, przedsiębiorców, właścicieli biur rachunkowych, księgowych oraz innych osób zajmujących się rozliczeniami podatkowymi, a także zwykłych osób fizycznych, które gubią się w gąszczu zawiłych przepisów daninowych i chcą uzyskać pewność co do właściwego ich zastosowania.

119 szt.

119 szt.