-

Załączniki bezpieczeństwa

Załczniki do produktuZałączniki dotyczące bezpieczeństwa produktu zawierają informacje o opakowaniu produktu i mogą dostarczać kluczowych informacji dotyczących bezpieczeństwa konkretnego produktu

-

Informacje o producencie

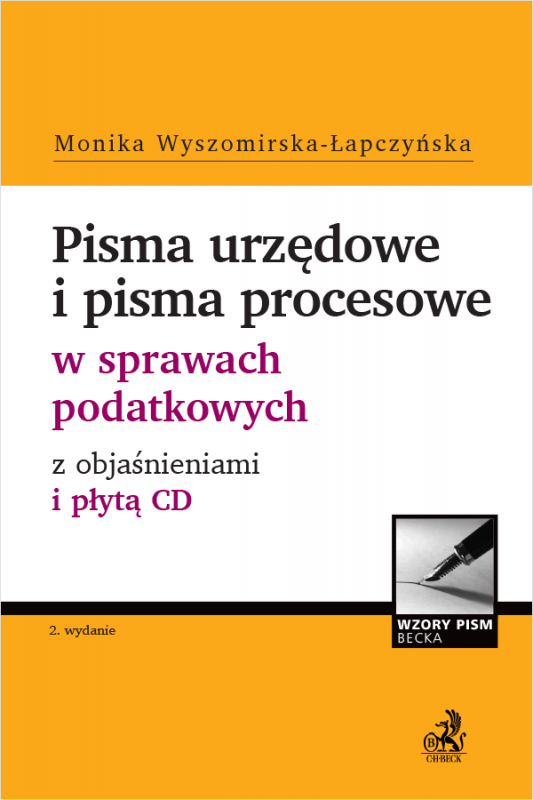

Informacje o producencieInformacje dotyczące produktu obejmują adres i powiązane dane producenta produktu.Wydawnictwo C.H.Beck Sp. z o.o.Bonifraterska 17Warszawa,00-203Polska

-

Osoba odpowiedzialna w UE

Osoba odpowiedzialna w UEPodmiot gospodarczy z siedzibą w UE zapewniający zgodność produktu z wymaganymi przepisami.Wydawnictwo C.H.Beck Sp. z o.o.Bonifraterska 17Warszawa,00-203Polska

Kompendium niezbędnej wiedzy, która pozwoli na umiejętne formułowanie żądań w sprawach podatkowych, a także na zrozumienie zawiłości przepisów. Czytelnik znajdzie w nim zarówno opisy różnorodnych instytucji prawa podatkowego, jak i wskazówki, w jaki sposób sporządzić odwołanie od decyzji, skargę na działanie organu podatkowego czy też wniosek o przyznanie ulg w spłacie zobowiązań podatkowych. Autorka wskazuje sposób realizacji uprawnień i obowiązków, które znajdują swe źródło w konkretnych regulacjach prawnych.

W drugim wydaniu uwzględniono wszystkie zmiany wprowadzone m.in.:

- ustawą z 16.11.2016 r. o Krajowej Administracji Skarbowej (Dz.U. z 2018 r. poz. 508 ze zm.), która powołała Krajową Administrację Skarbową w miejsce obecnie funkcjonujących: administracji podatkowej, kontroli skarbowej, i Służby Celnej w celu skonsolidowania administracji,

- ustawą z 23.10.2018 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych, ustawy – Ordynacja podatkowa oraz niektórych innych ustaw (Dz.U. z 2018 r. poz. 2193 ze zm.), która dotyczy uproszczenia prawa podatkowego w zakresie podatków dochodowych i uszczelnienia systemu podatków dochodowych poprzez zmiany przepisów prawa podatkowego.

Dodatkowo książka została wzbogacona o nowe orzecznictwa, interpretacje organów podatkowych a także nowe wzory pism.

Publikacja została podzielona na dwie części. Autorka w części I odniosła się w szczególności do:

- Interpretacji w sprawach podatkowych (m.in.: wnioski o udzielenie interpretacji kierowane do poszczególnych organów, zażalenie na brak rozpatrzenia interpretacji, skarga do sądu administracyjnego);

- Porozumienia w sprawie ustalania cen transakcyjnych (m.in.: wnioski dotyczące ustalania cen, wnioski w sprawie porozumienia kierowane do Ministra Finansów, zażalenie na postanowienie);

- Ulgi w poborze podatku (m.in.: wniosek podatnika o zwolnienie z obowiązku poboru podatku);

- Zabezpieczenia zobowiązań (m.in.: decyzja o zabezpieczeniu, odwołanie od decyzji, wniosek o przyjęcie zabezpieczenia, zażalenie na odmowę przyjęcia zabezpieczenia);

- Przeniesienia własności rzeczy lub praw (m.in.: wniosek o przeniesienie odpowiednio własności rzeczy lub praw, odwołanie od decyzji);

- Ponaglenia (m.in.: skarga na niezałatwienie sprawy w wyznaczonym terminie);

- Wszczęcia postępowania (m.in.: postanowienie, zażalenie, wezwanie);

- Odpowiedzialności odszkodowawczej (m.in.: pozew o odszkodowanie).

Część II odnosi się do sądowej ochrony stron postępowania podatkowego, znajdują się w niej takie wzory jak m.in.:

- Skarga do Wojewódzkiego Sądu Administracyjnego,

- Skarga kasacyjna do Naczelnego Sądu Administracyjnego,

- Wniosek o przywrócenie terminu,

- Zażalenie na postanowienie Wojewódzkiego Sądu Administracyjnego.

Każdy z zawartych w opracowaniu wzorów uzupełniają uwagi i objaśnienia połączone z treścią wzoru poprzez precyzyjny system odesłań. Objaśnienie dodatkowo opatrzono hasłem ułatwiającym orientację w ich treści. Ponadto, do poszczególnego wzoru dodano precyzyjnie wyselekcjonowane orzecznictwo dotyczące konkretnego zagadnienia. Dla Państwa wygody, do zbioru załączono płytę CD, która zawiera wszystkie pisma zawarte w opracowaniu. Korzystanie z gotowych formularzy oszczędzi znacznie Państwa czas i pozwoli uniknąć popełnienia błędów.

Publikacja jest kierowana w szczególności do: radców prawnych, adwokatów, aplikantów radcowskich i adwokackich, studentów prawa oraz osób szczególnie zainteresowanych dziedziną prawa podatkowego.

86 szt.

86 szt.